제대로 된 은퇴준비를 위한 재무관리를 위해 꼭 알아야 할 재무지식 정리 7. 저축과 투자

7. 저축과 투자

(1) 은퇴준비기 저축·투자 목표

저축·투자를 통해 생활비와 의료·간병비를 추가로 마련할 수 있으며, 그 외 재무목표를

달성하는데도 자금을 보탤 수 있습니다.

◎ 저축·투자로 추가 소득 노리기

• 저축·투자로 추가 자금을 마련하여 연금으로도 부족한 생활비, 보험으로도

충분하지 못한 의료·간병비, 그 외 재무목표를 달성하는데 필요한 비용에 보탤

수 있습니다.

(2) 은퇴준비기 저축·투자 가이드라인

저축·투자 자산현황을 파악한 후, 각종 재무비율을 활용하여 자산 상태를 점검할 수

있습니다. 자산의 성장성을 높이기 위해 투자할 때는 반드시 투자 원칙을 지켜야 합니다.

또한 투자 정보를 습득할 때에는 신뢰할 수 있는 정보인지 반드시 확인해야 합니다.

◎ 저축·투자 자산현황 파악하기

• 저축·투자 현황을 꼼꼼히 파악해 두면, 이후 자산관리

전략을 세우는데 도움이 됩니다.

◎ 재무비율로 자산 건강 점검하기

• 자산의 안정성 뿐만 아니라 성장성(수익률)도 고려하여 자산의 일부를

투자하여야 합니다.

◎ 투자 시에는 투자 원칙 지키기

• “많은 돈을 버는 투자”는 어렵습니다. “큰 돈을 잃지 않는 투자”를 하려면 투자

원칙을 지켜 투자해야 합니다.

| 장기투자 | 장기 경제성장에 따른 투자 성과를 목표로 하며, 시장의 단기적인 부침에 일희일비하지 말아야 합니다. |

| 분산투자 | 위험이 다른 여러 자산에 투자하는 경우(예: 주식과 채권) 각 자산의 고유한 위험이 상쇄되어 투자자산 전체의 위험이 낮아집니다. |

| 적립식 투자 | 매월 같은 금액을 꾸준히 투자할 경우, 월평균 매입 단가가 하락해 같은 금액을 일시에 투자할 때보다 투자수익률을 높일 수 있습니다. |

◎ 다양한 정보 습득하기

• 최근에는 인터넷을 통해 각종 금융정보를 손쉽게 획득할 수 있게 되면서, 정보

자체를 얻는 것보다 정보의 타당성이나 신뢰 여부를 판단할 수 있는 능력이 더

중요해지고 있습니다.

(3) 은퇴준비기, 핵심 저축·투자상품 알아보기

◎ 예 ·적금

• 원금에 약정한 이자를 더해 만기에 돌려주는 안전한 저축상품입니다.

좋은 예·적금 고르는 법

예금자보호 범위 내에서 금리가 높은 상품 고르기

• 비교사이트 활용 : 은행·저축은행에서 판매되는

예·적금 금리를 만기별로 한눈에 비교 가능

• 우대금리 요건 활용 : 신규고객, 급여 이체,

자동이체, 카드 사용실적, 펀드/보험 등 상품가입,

마케팅 동의 등 우대금리 요건 확인

• 비대면 가입 : 인터넷·모바일 뱅킹으로 가입할

경우 금리 우대

• 특판 : 은행·저축은행 등에서 고금리 예·적금을

한시 판매하는 이벤트 활용

◎ 펀드 (집합투자기구)

• 여러 투자자의 돈을 모아 전문가(펀드매니저)가 주식, 채권 등 다양한 자산에

투자하는 금융상품입니다.

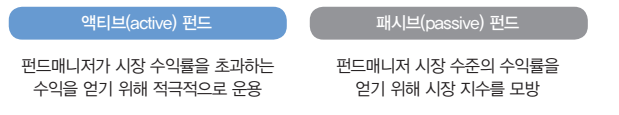

* 운용방식에 따른 펀드 유형

* 좋은 펀드 고르는 법

투자상품의 특성상 향후 수익률을 예측하기 어려우므로 투자 원칙에 부합하는 상품 선정 필요

• 패시브 펀드(인덱스펀드, ETF) : 액티브 펀드는 장기적으로 시장 수익률을 초과하는 성과를

내기 어려우므로, 다수 상품(업종 또는 시장)에 고루 분산 투자하는 패시브펀드가 유리

• 저비용 펀드 : 펀드 비용(보수)은 적립금의 일부(%)로 징수되므로 비용이 저렴할수록 장기

수익률에 긍정적 영향

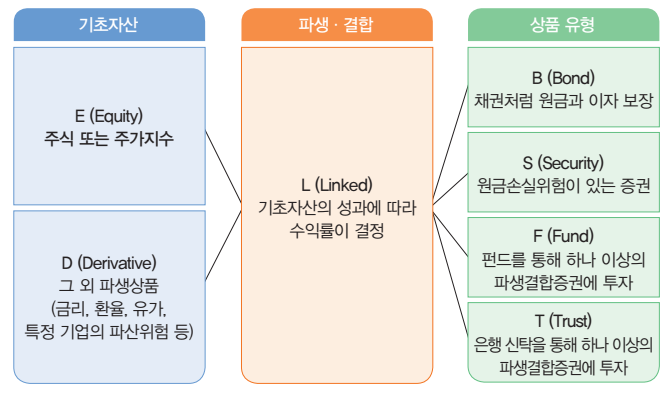

◎ 파생결합상품(ELB/DLB, ELS/DLS, ELF/DLF, ELT/DLT)

• 주식, 주가지수, 금리, 환율, 유가 등 기초자산의 성과에 따라 사전에 약정된

손익구조대로 수익률이 결정되는 금융상품입니다.

* 상품 이름으로 보는 파생결합상품 이해